“暴风雨”过后,粕价四平八稳,“豆你玩”会甩“王炸”吗?

- 19

- 2023-02-23 08:50:14

- 225

养殖端不温不火、大豆端同样没有太多幺蛾子,往年喜欢上蹿下跳的豆粕,今年显得有些平静。豆粕价格波动幅度降低打击了一大批投资者的信心,除了专门炒豆粕的炒家以外,大概只有养殖户仍然在紧紧盯着豆粕价格不放,但是豆粕价格波动幅度降低对养殖户来说是一个偏利好的消息,精神紧绷的养殖户终于可以松一口气。

关注豆粕时间比较长的粉丝都知道,大豆、豆粕的行情历来波动比较大,很少有平静的时候,从2019年开始,大豆、豆粕的行情更加极端,先是国内生猪启动超级猪周期、再是比较极端的拉尼娜现象,然后是疫情供需错配,还有就是俄乌冲突,小事更是不计其数。本文尝试分析豆粕的养殖端和大豆端的情况,并对粕价做简单的预判。

豆粕消费端还有增量?

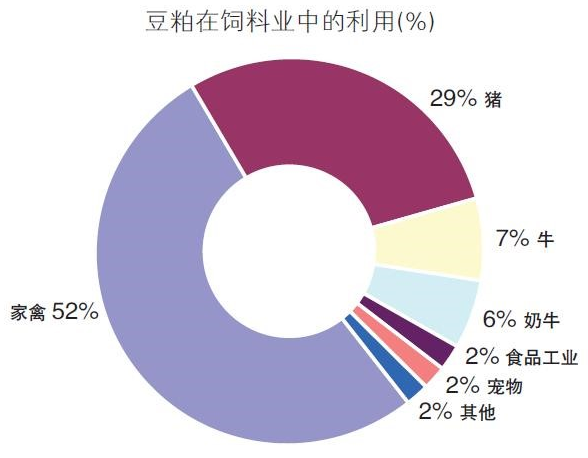

中国是豆粕消费大国,近几年,豆粕消费保持了8%以上的年增长速度。正常情况下,牲畜、家禽的价格与豆粕价格之间存在明显的正相关。统计显示,90%以上的豆粕消费是用于各类饲料,所以饲料行业景气度状况对豆粕需求的影响非常明显。

豆粕的养殖端下游主要分为家禽、猪、牛三部分,家禽占消费的52%、生猪占消费的29%、牛占消费的7%,虽然各部分消费情况会有波动,但可以肯定的是,家禽和生猪占据了豆粕消费的绝大部分。

可以这样说,豆粕的需求量暴增离不开中国经济的高速发展。在2000年以前,欧美发达国家以及日韩对禽类、海鲜、猪牛肉的消费已经触顶,最大的消费变量就是养殖周期。在中国加入WTO之后,随着中国经济的腾飞,居民生活水平大幅提升,国内肉类消费量飙涨,豆粕是豆类加工过程中所剩余的高蛋白饲料,是畜禽饲料生产中不可或缺的重要原料,肉类消费量飙涨直接拉动了豆粕的消费量。

过去十几年,中国豆粕消费量成为了影响豆粕价格的重要变量,美洲和东北地区的大豆播种面积,很大程度上也是在参考中国豆粕消费量以及次年的潜在增量,近年来,国内对肉类的消费也接近见顶,肉类消费量已经不能够成为衡量生活水平提高的指标,相反,随着生活水平进一步提高,人们更加关注健康,肉类消费大概率会出现小幅萎缩,现在全球的豆粕消费情况类似2000年之前。换句话说,豆粕的消费结束了高速增长时代,最大的消费变量就是养殖周期。

如何看养殖周期对豆粕的影响?

除生猪、牛之外,其他禽类的养殖周期均不是很长,其对豆粕和大豆的需求反馈也比较迅速,但生猪的养殖周期比较长,其对豆粕和大豆的需求反馈也相对滞后,所以在养殖端其他品种相对正常的时候,研究豆粕的消费端约等于生猪对豆粕的需求量。根据以往文章的判断,猪价还有下行空间,存栏生猪数量将维持低位,由此推断,豆粕消费量大概率也将下降。

目前,有一种观点认为,“随着人们对健康的关注和消费观念的转变,素食和植物蛋白的需求不断上升,这也带动了植物蛋白原料市场的迅速发展,理论上大豆消费量也会有一定程度的增长。”但笔者认为,按照生物学常识,这种饮食观念对豆粕消费恰恰是一种利空。

按照生物学中能量传递效率公式,每100千克的豆粕用于养殖,最后只能产生10-20千克的毛猪,去除不能食用的部分可以食用的肉类大致只有10千克,也就是说,假如有人不吃10千克肉类,吃素食的人需要吃100千克的豆类,才能够弥补减少的豆粕消费量,这显然是不现实的,所以说,素食主义兴起对豆粕消费也是一种利空。

大豆还有新故事?

豆粕的另一端就是大豆,作为大豆的主要副产品,豆粕市场的表现与大豆市场密切相关。在过去几年中,豆粕市场一直呈现出波动剧烈的特点,其中一个原因来自于大豆。

“妖豆”、“豆你玩”都是大豆的“昵称”,大豆故事不断,也给市场留下了无限遐想,但是每天都有故事等于每天都没有故事,只有制造出来更劲爆的故事,市场才会埋单,静下来想想,大豆还有什么更劲爆的故事呢?所以大豆疯狂甩“王炸”模式大概率被按下暂停键,故事制造大师大豆可能也要休息一段时间,至少今年上半年大豆将面临没有“王炸”可用的局面。

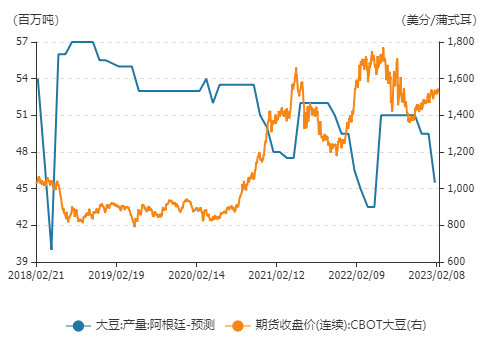

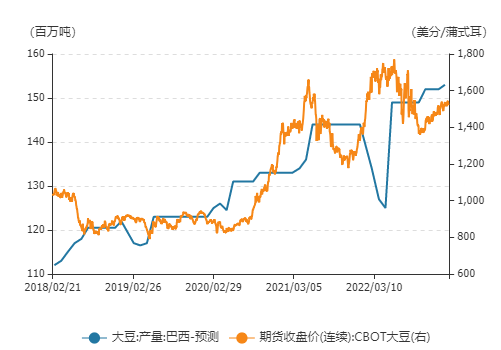

最新数据显示,USDA对南美市场新年度大豆的产量也进行了调整,巴西新作大豆产量预计从1.52亿吨增长至1.53 亿吨,阿根廷由于干旱少雨的问题还在持续,产量从4950万吨下调至4550万吨,高于上年度的4390万吨。

阿根廷大豆产量预估

根据建信期货的分析,巴西南部及阿根廷大豆主产区的降雨量显著偏少,特别是阿根廷,在12月之前降雨量基本为近十年来最低的情况,大部分机构也逐步下调阿根廷产量至4000万吨以下,但是巴西大部分地区保持丰产的态势,目前的变量集中在最南端的南里奥格兰德州,但即使是其单产恢复不及预期,巴西仍然可能会有2000万吨的增产,足以弥补阿根廷的产量缺失,覆盖上半年全球大豆的需求绰绰有余,而我个人推算的结果与建信期货的结论大体一致。

巴西大豆产量预估

上半年粕价机会在哪里?

分析完供需两端,相信很多人已经知道了笔者的观点,但最让笔者看空粕价的并不是来自供需两端,而是来自宏观。我曾多数次说过,2020年下半年到2022年一季度的农产品(000061)上涨是一种货币现象,所谓的需求也是货币刺激出来的,没有欧美发达国家放水,农产品可能会有小幅上涨,但幅度绝对不会像我们过去看到的那么大,更不会像2021年5月和2022年3月那样极端。

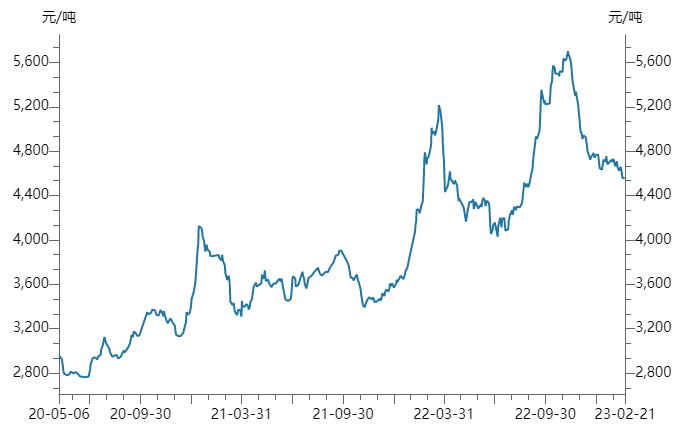

如今,潮水已经逐渐褪去,大部分资产都已经掀不起风浪,豆粕会是一个例外吗?笔者认为,豆粕成为例外的概率非常低,叠加生猪养殖不景气,上半年南美大豆丰产预期,至少今年上半年豆粕不会有太好的表现,整体环境偏空,中长线做多M2305合约将面临很大风险。

豆粕现货价

发表评论