“林登万”回应“平不了仓”质疑:有些事情是为了营销,营销需要手段!业内人士称或涉及联合操纵市场

- 19

- 2023-02-12 19:50:07

- 207

“林登万”回应“平不了仓”质疑:有些事情是为了营销,营销需要手段!业内人士称“林登万”等或涉及联合操纵市场

每经记者 王海慜 每经编辑 肖芮冬

最近一则关于期货炒家、微博大V“林登万”(“林登万”更名后的微博名为“浪猪灰头”)和几个朋友由于无法平仓而“被迫”接盘1500吨苹果现货的消息引来了不少关注。

对于发生实物交割,“林登万”公开在媒体上表示,“本来是想抄底,可后来想平仓也平不掉了。”对平仓平不掉的说法,《每日经济新闻》采访的诸多期货人士均表示,从当前期货行情看,“林登万”这样的说法并不准确。

针对上述业内质疑,“林登万”在回应《每日经济新闻》记者时表示,“我们有些事情是事实的,有些事情是为了营销,营销需要手段,我想这个你可以理解。”

与此同时,在《每日经济新闻》的进一步调查中,有期货资深人士则表示,“林登万”等或可能涉及到联合操纵市场。

业内质疑所谓“平不了仓”

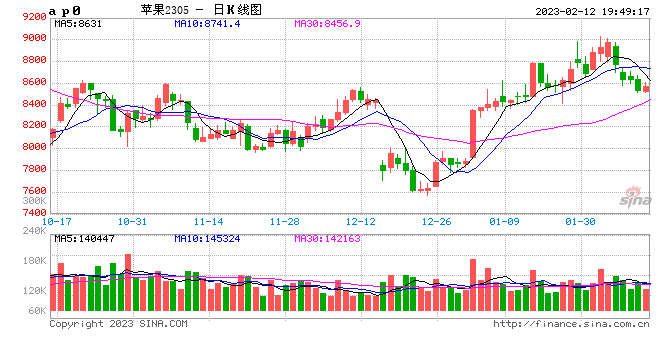

图片来源:“林登万”微博截图

最近几天,从“林登万”的对外宣传和外界的一些报道来看,他和朋友接盘的大量苹果现货,存在较大的滞销风险,并为参与苹果期货交易而懊恼不已。

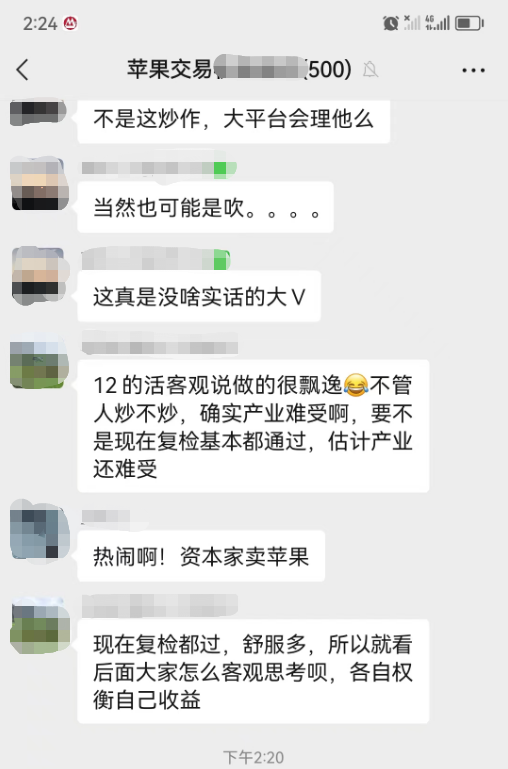

图片来源:一苹果投资圈热议此事件的微信截图

据记者了解,此事这两天在专业苹果期货投资圈内也引发了较多的关注。不过,不少业内人士的看法与目前舆论的风向正好相反,这些接盘苹果现货的期货炒家不是吃亏的一方,而是这场多空交锋中的获胜者。

对于此事,某期货行业资深人士向记者谈了他自己看法,“这个事情,最近我们多个群里都在关注,但是事情本身,和他们(‘林登万’)表述的完全不是一回事。”

在接受媒体采访时,“林登万”把此次大量的苹果实物交割归咎为“本来是想抄底,可后来想平仓也平不掉了”。

上述人士则认为,“去年12月,苹果期货合约多头的接货是主动的,苹果在每年秋季上市以后,从10月到来年1月,通常都是多头逼空头,所以多头是主动的。他们(‘林登万’)属于一种常见的逼仓行为,即使有一些现货交割,也是因为逼仓所致。实际上,他们在虚盘是大幅盈利的,完全可以抵消接现货可能带来的亏损,因此他们是有利的一方。”

需要一提的是,苹果期货2212合约盘面在去年10月见到了7858元/吨的底部,之后震荡上行,在去年12月中旬快交割之际曾涨到9000元/吨以上。

而对于“林登万”所说的“平不了仓”,该人士指出,苹果去年12月合约“林登万”如果在8000元/吨以下建仓的话,后来涨到了9000元/吨左右,他们随时可以进行获利了结。“就好比炒股,如果你以10块钱的价格买入一只股票,后来涨到20块钱,你说我卖不掉,只能‘被动’拿着,这怎么可能呢?他们这样做就是奔着要货去的。”

他表示,“此次多空博弈,最后空头只有少数人能把交割品准备好,大部分人是被动的,可能是8000元/吨左右卖的,那么平仓的时候是9000元/吨左右平的。空头是亏损的,多头是盈利的,只有接的那点货是亏损的,总体看是多头在这场博弈中取得了胜利。”即便多头接盘现货带来了一些亏损,也有弥补的办法。

“所以说,这个事和报道的完全不是一回事儿,其实圈里的人都是知道的,大家都在群里笑话这事和相关报道。”上述人士表示。

另外,某期货研究人士日前接受记者采访时表示,期货市场上不存在“平不了仓”的情况,除非极端涨跌停板行情没有成交,近期苹果期货应该没有出现涨跌停板的行情。目前苹果期货交投活跃,运行平稳,交易交割都非常顺畅。实物交割是期货市场的一种了结方式,是一种必然行为,最后是否交割是遵循买卖双方的意愿,“平不了仓”这种表述应该不准确。

而在他看来,“林登万”所谓“平不了仓”背后的真实原因可能有两方面,“要么是因为他们可能出现了亏损,不想亏钱平仓。要么是他们觉得这次交易的利润不及预期。”

对于上述业内人士的质疑,“林登万”向记者回应指出,这些说法完全与事实相悖,“业内人士没有参与交割,存在信息不对称。我们有些事情是事实的,有些事情是为了营销,营销需要手段,我想这个你可以理解。”

“一个很现实的问题是,12月合约天量交割以后,有很强烈的销售诉求,现在苹果期货交割越来越完善,贸易量越来越大,说明交易所工作在起到积极作用。”他进一步表示。

或有操纵市场之嫌

据媒体报道,“林登万”此次交易苹果期货不是单打独斗,而是和几个朋友一起联手的动作。去年12月份,苹果期货价格跌到了8000元/吨以下,已经低于了种植成本。由于觉得这种低价不可持续,“林登万”和朋友本着抄底的思路进了场。此外,对于期货多头被迫交割千万斤苹果现货的传闻,他向媒体澄清道,“我们是几个朋友,一共四个公司,总共交割了1500吨,也就是300多万斤。”

对于这些颇有江湖气的“轻描淡写”,在上述期货行业资深人士看来,这些多头有可能涉及到联合操纵市场。

2022年8月1日起施行的《中华人民共和国期货和衍生品法》第十二条规定:“任何单位和个人不得操纵期货市场或者衍生品市场。

禁止以下列手段操纵期货市场,影响或者意图影响期货交易价格或者期货交易量:

(一)单独或者合谋,集中资金优势、持仓优势或者利用信息优势联合或者连续买卖合约;

(二)与他人串通,以事先约定的时间、价格和方式相互进行期货交易;

(三)在自己实际控制的账户之间进行期货交易;

(四)利用虚假或者不确定的重大信息,诱导交易者进行期货交易;

(五)不以成交为目的,频繁或者大量申报并撤销申报;

(六)对相关期货交易或者合约标的物的交易作出公开评价、预测或者投资建议,并进行反向操作或者相关操作;

(七)为影响期货市场行情囤积现货;

(八)在交割月或者临近交割月,利用不正当手段规避持仓限额,形成持仓优势;

(九)利用在相关市场的活动操纵期货市场;

(十)操纵期货市场的其他手段。

在业内人士看来,“林登万”和朋友最近在苹果期货市场上的一番操作或有“单独或者合谋,集中资金优势、持仓优势或者利用信息优势联合或者连续买卖合约”的嫌疑。

对此质疑,“林登万”向记者回应道,“暂时不方便具体回答,我们目前保持缄默。目前最重要的是把大家平日炒来炒去的苹果变成真正的食物卖给大众,普及交割苹果给大众,让市场朝更具活力更健康的方向发展。”

逼仓之下的“猜测”

在采访中,上述期货行业资深人士还向记者表示,市场上目前有猜测,此次多头逼仓事件与苹果期货去年12月合约在交割时出现的较高不合格率之间可能存在一定关联。

“去年12月合约交割量是比较大的,有5000多吨,多头是单单复检的,卖方一般都是一手一手的提交割,也是一手一手的复检,由质检机构介入,整体上最后应该大约有超过30%的比例不合格。那么这些不合格的,卖方需要给买方支付违约金,违约金数是不小的,交割结算价大约是9000元/吨左右。”

“这次交割,特别是12月合约不合格的比例比较大,市场上有一些猜测认为这种‘钱多货少’的现象是制造的。”上述人士表示。

该人士认为,之所以会出现这样的非议,其背后是苹果期货交割品标准化建设上存在的一些问题。“做苹果的交割品是比较费劲的,它是一个非标,质量标准由人为来判断。即使你好好拣,在复检的时候,大家都没有把握我这单能不能通过。也就是说,虽然说你付出高成本,但是也不一定能通过。所以,苹果仓单做起来是比较费劲的,这是多头利用的一点。”

他进一步表示,“苹果期货的交割品要靠人为主观来判断是否合格,例如在苹果的果锈、硬度检查上都有人为操控的空间,而且卖方即便觉得有问题,也不能‘申诉’。由于人为操纵的空间较大,这中间就可能会产生一些‘猫腻’。这是当下苹果期货暴露出的问题,还没有真正有效得以化解。而这一矛盾在遇到期货逼仓的时候会更加凸显。”

另据该人士介绍,“市场有消息说,1月份的苹果期货合约,现在还没有交割完,就是因为走复检的流程。但是在最近一周左右,许多复检的结果都出来了,大批量的合格,比较顺畅,随之近期苹果期货盘面也出现下跌,这和前期12月份的交割完全不一样。”

不过,在上述期货研究人士看来,苹果期货交割品质检应该不存在所谓的人为操纵空间,有些企业存在疑惑,可能是对交割品的品质理解还不够充分。据他了解,质检机构对质量管控还是比较一致的,还会定期或不定期的做一些交割质量标准的普及。但他也认为,近期市场对苹果期货交割成本较高的预期,会让多头更倾向于接货。

发表评论